Расчет ндфл в году калькулятор. Расчет ндфл с примерами

Каждый работающий человек в Российской Федерации на свои доходы платит налог, который иначе называется НДФЛ. Налоговый кодекс страны сообщает, что НДФЛ является 13% от зарплаты для резидентов России и 30% для нерезидентов. Каждый работодатель, будь это государственная структура, крупный предприниматель или ИП-шник, является налоговым агентом и обязан отправлять соответствующие отчисления с заработных плат своих сотрудников. Ниже мы разберёмся, как посчитать НДФЛ из зарплаты.

Прежде, чем понять, как рассчитать налог, необходимо познакомиться с таким важным понятием, как налоговая база. Это характеристика применима для каждого объекта налогообложения (например, дохода) и призвана измерить этот объект, другими словами – выразить его количественно. Как только подходит к концу год (текущий, календарный) иной временной налоговый промежуток, налоговая база получает определение. Каждый из типов налогов имеет свой обязательный период, который будет исчисляться месяцем, тремя месяцами (кварталом), годом и так далее. При этом налоговый период способен дробиться на несколько сроков отчёта, в конце каждого из которых организация-агент будет уплачивать авансовые платежи по налогам.

Многие компании выплачивают ежеквартальные и ежемесячные авансовые платежи в течение года. Как их рассчитать самостоятельно и кто должен платить, рассмотрим в специальной .

Как узнать этот период? Моментом создания любой организации будет считаться тот день, когда она государственно зарегистрирована. Если это произошло не в начале календарного года, то первым периодом налогообложения будет считаться время до конца года. Например, фирма начала свою деятельность 1 декабря 2016 года. Тогда её первый налоговый период – с 1 декабря 2016 по 31 декабря 2017 года. Если же до конца года организация прекратила своё существование и была ликвидирована, налоговым периодом будет промежуток времени с начала года и до того дня, когда ликвидация была официально признана.

Организации, получившие статус налоговых агентов, должны произвести выплату средств в казну государства в срок, не позднее одного дня, следующего за днём выплат. Разумеется, что выплаты учитываются бухгалтерией, фиксирующей такие моменты, как:

- Поступающий на имена сотрудников доход от труда.

- Суммы полагающихся работникам из-за жизненных ситуаций различного характера вычетов.

- Исчисления, уже рассчитанные для отправки в казну страны.

- Средства, фактически отправленные в бюджет.

Для предоставления отчетности используют специализированные бланки, форма которых устанавливается государством. Выплата в бюджет обсуждаемой налоговой разновидности физическими лицами производится не позднее 15 июля.

Согласно статье 210 НК России, определяя налоговую базу, в неё включают такие формы доходов плательщиков:

- денежная;

- натуральная;

- материальная.

Для каждого из этих видов предусмотрены свои ставки по налогам, поэтому и налоговая база рассчитывается по-своему для каждой формы. Таким образом, налоговая база является величиной, с помощью которой можно рассчитать сумму налога, умножив её на налоговую ставку. Величина налоговых исчислений, помноженная на единицу, которой измеряют налоговую базу, называется налоговой ставкой.

Налоговая ставка — это обязательный элемент и основной критерий для подсчёта любого налога, установленный НК РФ

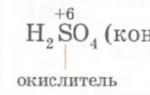

Налоговые ставки в Российской Федерации

Стандартная ставка в 13% от полученного дохода в обязательном порядке будет «снята» со всей суммы зарплаты, которую выдают гражданину. Скажем, если сотрудник подписал договор, где его заработная плата составляет 20 000 рублей, то фактически он получит меньше, то есть 17 400 рублей (за вычетом 2 600 рублей в качестве НДФЛ). Впрочем, чаще всего зарплата для кандидатов оглашается уже с учётом налоговых отчислений. Сюда же будут входить «больничные» и «отпускные» выплаты.

При этом для нерезидентов страны установлено уже 30%, которые будут отчисляться с полученной трудовой прибыли. Ставка НДФЛ составит 13% только для следующих категорий нерезидентов:

- безвизовых мигрантов;

- , входящих в Евразийский экономический союз;

- иностранных специалистов с высоким уровнем квалификации;

- беженцев.

Ещё один тип доходов – дивиденды (прибыли, полученные от акций акционерными обществами), с 2015 года облагаемые в размере 13% от получаемой суммы (ранее — девять процентов). Для нерезидентов России эта ставка автоматически вырастает до 15%. Если гражданин решил испытать своё везение и выиграл денежный приз в размере более, чем 4 тысячи рублей, с него снимут 35% от этой суммы, это же относится к средствам, получаемых по вкладам в кредитных организациях, а также доходов от экономии на процентах при получении займов.

Какие доходы не облагаются налогом?

Согласно Налоговому кодексу России, НДФЛ облагается всё, что может подходить под определение «доход». Но существует конкретный список доходов, которые налогом не облагаются. Причём, в данном случае не важно, получает ли эти доходы резидент или нерезидент страны. К ним относятся:

- Подарки стоимостью менее 4 тысяч рублей, полученные сотрудником или бывшим сотрудником (пенсионером) от работодателя.

- Пенсионные начисления гражданам, достигшим законодательно установленного возраста для выхода на пенсию.

- Выплаты гражданам, признанным нетрудоспособными в медико-социальном бюро, посредством проведенной организацией экспертизы.

- Материальная помощь в размере менее, чем 4 тысяч рублей, полученная сотрудником или бывшим сотрудником (пенсионером) от работодателя.

- Материальная помощь малообеспеченным семьям, статус которых подтверждён государством.

- Оплата из чистой прибыли работодателя медицинской помощи для своего сотрудника или членов его семьи.

- Денежные пособия по беременности и родам, алименты.

- Вознаграждения донорам крови.

- Компенсация за ущерб здоровью работника.

- Компенсация стоимости путёвок в санатории и прочие учреждения, связанные с оздоровлением граждан.

- Расходы на повышение профессиональной квалификации сотрудника.

- Оплата переподготовки, получения образования или профессиональной подготовки сотрудника.

- Стипендии, получаемые студентами высших образовательных учреждений.

- Гранты на образовательную или научную деятельность.

- Компенсация в связи с увольнением, сумма которой составляет не больше, чем троекратный размер среднемесячной зарплаты (шестикратный размер для жителей Крайнего Севера).

- Материальная помощь семье умершего сотрудника.

- Материальная помощь, выплаченная гражданам, пострадавшим от стихийного бедствия или иной чрезвычайной ситуации.

- Компенсация сотруднику расходов по уплате процентов по кредиту на строительство или покупку недвижимости.

Справка по форме 2-НДФЛ: налоговые ставки

Для каждой налоговой ставки в обязательном порядке должна быть заполнена своя справка 2-НДФЛ. Если работник получает заработную плату, облагаемую 13% налога, а также он выиграл в лотерею (выигрыш облагается по 35%-ной ставке), на него дважды заполняется форма 2-НДФЛ, в каждой справке отражается свой тип дохода и его налогообложение.

Важный момент! Если в форме указано, что физлицо имеет российское гражданство, не обязательно, что плательщик получает налоговую ставку, положенную для резидента страны. При подведении итогов года вполне может оказаться, что гражданин страны не является её резидентом.

Напомним, что резидентом РФ считается человек, проживающий на её территории как минимум 183 дня в течение следующих подряд двенадцати месяцев. Исключение делается для:

- представителей органов местного самоуправления;

- находящихся на службе военных;

- сотрудников силовых или властных структур;

Статус резидентов не теряется людьми, совершающими кратковременные выезды (не более шести месяцев подряд), связанные с получением медицинской помощи или образования, рабочие поездки с целью добычи углеводородных ресурсов на месторождениях в морях.

Налоговые ставки: какие виды бывают?

Можно выделить четыре основных типа или вида ставок по налогам. Традиционно, исходя из способа начисления их называют регрессивными и прогрессивными, твёрдыми и пропорциональными. Разберём каждый из них.

Таблица 1. Виды налоговых ставок

| Вид | Значение |

|---|---|

| Ставки твёрдые (или реальные) | Устанавливаются в абсолютной сумме на весь налоговый объект или единицу, вне зависимости от того, насколько велика финансовая база. Эти ставки весьма просты как для контроля надзорных органов, так и для оплаты гражданами. Твёрдые ставки находят применение в том случае, когда объект налогового платежа представлен любой количественной характеристикой, кроме стоимостной. Минус применения твёрдых ставок в том, что с ростом инфляции они повышаются, чтобы государство могло не потерять приемлемый уровень налоговых взиманий. |

| Пропорциональные ставки | Называются те, которые выражены в конкретном проценте налоговой базы, вне зависимости от её объёма. Они применяются тогда, когда стоимостные характеристики используются как налоговая (финансовая) база. Пропорциональные ставки всегда универсальны, поскольку им не требуется индексация при сохранении общей налоговой политики, присущей государству. |

| Прогрессивная ставка | Ставка, которая растёт вместе с налоговой (финансовой) базой. Делятся прогрессивные ставки на простые и сложные. Сложная прогрессивная ставка подразумевает, что база имеет несколько частей, а каждая её часть имеет налог по своей собственной ставке. Соответственно, ставка может быть повышена не для всех средств, а только увеличенных по отношению к прошлому периоду налогообложения. Простая же прогрессия отличается ростом ставки из-за увеличения налоговой базы для всего совокупного дохода. |

| Регрессивная ставка | Уменьшается с ростом налоговой (финансовой) базы. Ставки регресса государством применяются в случае стимулирования такого роста. |

Налоги разные, какой будет налоговая база?

Каждый тип налога имеет свою налоговую (финансовую) базу. К примеру, касательно налога на транспорт, роль играет мощность двигателя машины, касательно имущественного налога – кадастровая стоимость. Чтобы определить налоговую базу, необходимо иметь представление о таких данных, как общая сумма как расходов, так и доходов (прибыли и убытки), суммы, полученные от любых продаж, внереализационные деньги, разницу, на которую уменьшатся доходы из-за расходов. Так получается итоговая цифра, считающаяся налоговой (финансовой) базой. Иначе говоря, база на налог НДФЛ – общая сумма «чистых» доходов за год, с которых будут переведены отчисления в государственную казну.

Учёт налоговой (финансовой) базы

Учёт налогов – система, в рамках которой обобщаются все данные для определения налоговой базы. Вести налоговый учёт обязаны все компании, чтобы сформировать достоверную и прозрачную базу информации о налогообложении всех операций. Учёт необходим, чтобы обеспечить внутренних и внешних пользователей возможностью контроля уплаты налогов, минимизировать налоговые риски, оптимизировать налоговые платежи. Каждая организация-плательщик формирует систему учёта самостоятельно.

НК РФ предусматривает два метода, по которым учитывается налоговая база: накопительный и базовый. Кассовый метод берёт в расчёт реальные доходы, которые получены плательщиками. В качестве примера можно взять средства, которые уже находятся в кассе или квартира, купленная и переданная в собственность. Накопительный метод учитывает не фактические доходы, а права и обязательства. В данном методе за доходы принимаются те суммы, на получение которых плательщик получил ещё пока только право. При учёте данным методом неважно, получены ли уже средства.

Зачем и как платить подоходный налог?

Подоходный налог является весьма важным – именно с его помощью пополняется львиная доля местного и федерального бюджета. Поэтому государство бдительно следит за тем, чтобы налоги уплачивались аккуратно. Для облегчения жизни граждан бремя выплат НФДЛ переложено на компании, в которых они трудоустроены.

Сотрудник освобождён от заполнения справки и квитанции, самостоятельно бегать по кредитным организациям, отстаивать многочасовые очереди и ежегодно подавать декларационные бланки в налоговую службу

Однако, имеется нюанс. Бухгалтерский отдел «прикрывает» сотрудников исключительно в тех случаях, когда речь идёт о трудовых доходах. Если же вам удалось продать недвижимость или выиграть в лотерею, декларировать полученные средства нужно самостоятельно. Для этого нужно отчитаться в налоговой инспекции по месту жительства о полученных доходах, забрать у сотрудника соответствующую квитанцию для заполнения и перечислить НДФЛ самостоятельно, воспользовавшись услугами банка.

Если плательщик решил предоставить документы о внезапно приваливших деньгах в налоговую с опозданием или не передать вообще, он получит штраф. Кстати, если штраф оплатить, а декларацию так и не предоставить, то в скором времени штрафные санкции вернутся уже в большем объёме.

Не успели сдать декларацию в срок? Хотите узнать, какие последствия ведёт за собой непредоставление отчётности вовремя? Подробнее о сроках давности налоговых правонарушений и как уменьшить сумму штрафа читайте .

Какие вычеты правомерны?

При определении суммы подоходного налога важно понимать, что НК РФ регламентирует стандартные вычеты, которые могут быть «отброшены» при подсчёте НДФЛ. Согласно статье №218, основанием для такого вычета может являться наличие несовершеннолетних детей. Тогда вычет за одного или двух наследников составит 1 400 рублей, за троих и более – три тысячи рублей. В случае развода один из родителей получает право на удвоенные вычеты за детей, которые продлятся до их совершеннолетия или лимита в 350 тысяч рублей.

В представленном материале мы обсуждаем, как в пройти эту бюрократическую процедуру и задействовать право получения денежного вычета на детей.

Государство также подразумевает, что на вычет в сумме 12 тысяч рублей могут рассчитывать родители детей-инвалидов или студентов-очников. Если в аналогичной ситуации оказывается опекун, попечитель или приёмный родитель, вычет составит 6 тысяч рублей.

Ещё один вычет присутствует в числе стандартных. Сумма налога уменьшится на три тысячи рублей ежемесячно для следующих плательщиков:

- Инвалидов Великой Отечественной войны.

- Инвалидов первой, второй и третьей группы, получивших увечья при защите (воинской службе) Родины.

- Пострадавших при ликвидации катастрофы на Чернобыльской атомной электростанции.

- Лиц — участников работ по объекту «Укрытие» (1988-1990 годы).

- Пострадавших на производственном объединении «Маяк» (1957-1961 годы).

- Лиц, которые до 31 января 1963 года принимали участие в сборке и испытаниях ядерного оружия.

Налоговый вычет, составляющий 500 рублей, полагается:

- Инвалидам с детства, а также инвалидам II и III группы.

- Героям СССР и Российской Федерации.

- Награждённым орденом Славы трёх степеней.

- Жителям блокадного Ленинграда.

- Узникам концентрационных лагерей.

- Лицам, страдающим лучевой болезнью или иными недугами, связанными с облучением радиацией.

- Донорам костного мозга.

- Родителям и супругам военнослужащих, погибших при защите Родины.

- Эвакуированным из зоны Чернобыльского отчуждения.

Как высчитать НДФЛ?

После того, как мы рассмотрели основные моменты и определились с главными понятиями, можно перейти к ответу на первоначальный вопрос: «Как же рассчитывается тот самый НДФЛ?». Важно понимать, что такой расчёт должен быть произведён максимально точно и безошибочно, чтобы избежать санкций от надзорных органов. Чтобы это сделать, существуют специальные формулы, с ними мы познакомимся ниже.

В целом расчёт налога на доходы имеет три этапа:

- определение общих доходов, которые будут облагаться налогом, уточнение ставки для каждого типа;

- исчисление налоговой базы по всему периоду налогообложения (не забывайте, что для каждой ставки по каждому типу дохода требуется своя база);

- непосредственный подсчёт, производимый по формуле.

В статье №225 НК РФ указано, что формула расчёта НДФЛ выглядит следующим образом:

Налоговая ставка х Налоговая базу = Сумма НДФЛ

Рассмотрим подробнее, как рассчитать НДФЛ за один месяц из зарплаты работающего резидента России. Для начала рассчитаем финансовую (налоговую) базу — она будет равняться сумме доходов, облагаемых по ставке 13%, начисленных с начала года, за минусом суммы вычетов (к примеру, имущественного или социального). Теперь можно переходить непосредственно к расчёту самого налога за месяц. Узнать его можно следующим образом – из суммы НДФЛ с начала года необходимо вычесть НДФЛ, исчисленный из заработной платы сотрудника с начала года и по месяц, предшествующий расчётному месяцу.

Чтобы рассчитать подоходный налог для нерезидента страны, формулу нужно изменить. Напомним, что трудовые доходы для лиц, имеющих статус нерезидентов, облагаются 30%-ной ставкой. Получается, что для них сумма НДФЛ будет равна налоговой базе, умноженной на 30%.

Ещё две формулы могут быть одинаково применимы, если необходимо произвести расчёт налога от суммы «на руки» сотруднику. Это важно в том случае, если в момент трудоустройства было обговорено, что зарплата ему будет выплачиваться именно таким образом. Высчитать подоходный налог в такой ситуации можно двумя вариантами:

Сумма «на руки»: (100% — 13%) = Сумма зарплаты, начисляемой сотруднику

Сумма «на руки» х 13% : (100% — 13%) = Сумма НДФЛ

Также необходимо знать, что подоходный налог принято исчислять в целых рублях. Суммы, содержащие менее пятидесяти копеек, будут округляться в меньшую сторону, более пятидесяти копеек – в большую, до «полного» рубля.

Видео — НДФЛ особенности расчета и сложные моменты

Подведем итоги

Перед обязанностью уплаты НДФЛ поставлен каждый человек, проживающий на территории России и получающий доход, который подпадает под данный тип налогообложения. При этом следует понимать, что как порядок начислений, так и итоговая сумма, необходимая к уплате, будет различаться для каждого конкретного субъекта. Также существует возможность снизить величину требуемых выплат в свете различных жизненных ситуаций. Это называется налоговым вычетом.

НДФЛ имеет множество особенностей, иметь представление о которых нужно и тем, кто трудится по найму и за кого все налоговые расчёты производит бухгалтерия работодателя. Во-первых, обязанность уплаты налога на доход физического лица возникает не только по факту получения заработной платы, но и в других ситуациях. К примеру, при продаже недвижимости необходимо задекларировать полученную в результате сделки сумму. А во-вторых, любой человек, работающий по найму, может в какой-то момент и сам решить стать предпринимателем.

Справка о заработной плате по форме 2 НДФЛ утверждена в 2015 году, в январе 2018 года налоговики утвердили новый бланк отчетности, сдавать который нужно с 2017 года. Многие показатели заполняют с учетом определенных кодов. Например, шифр налоговой в бланке справки 2 НДФЛ, где первые две цифры означают регион, вторая пара цифр – шифр ИМНС. Уточнить данное значение субъект хозяйствования может из справочника.

Для отражения зарплаты перечень кодов более объемный, именно по нему при заполнении декларации возникают вопросы. С помощью шифров можно рассчитать среднюю зарплату для пособий, также данные коды помогут оценить платежеспособность заемщика при определении размера кредитной линии.

Применяемые в декларации 2 НДФЛ шифры утверждены налоговиками в 2015 году, кроме того, в 2016 и 2017 годах были внесены изменения. Коды указывают рядом с зарплатой в справке 2 НДФЛ в третьем разделе, обязательно следует обозначить шифры вычетов, которые применяли к данным зарплатам при расчете НДФЛ.

Наиболее часто используют в 2 НДФЛ следующие коды доходов:

- 2000 – зарплата и приравненные к ней выплаты за выполнение физ. лицом своих трудовых обязанностей. К этой позиции следует относить только доходы, перечисляемые в денежной форме;

- 2010 – зарплата, которая перечисляется в рамках гражданско-правовых договоров;

- 2012 – относят отпускные суммы;

- 2013 – компенсации за неиспользованную часть отпуска, выплачиваемые при увольнении;

- 2300 – выплаты по листкам нетрудоспособности;

- 2510 – перечисление за сотрудника коммунальных платежей, отпуска или питания;

- 2530 – вознаграждения, переданные в натуральной форме;

- 1010 – дивиденды.

Образец справки о заработной плате 2 НДФЛ:

Справка о заработке для расчета пособий

Декларация 2 требуется во многих случаях, в том числе и для расчета больничных листков, для которых необходимо рассчитать среднюю заработную плату физ. лица за последние 2 года.

Бухгалтер отражает всю зарплату в справке 2 НДФЛ с разбивкой по статьям начисления и месяцам, также есть общая сумма всех вознаграждений за календарный год или иной запрашиваемый период. Основная особенность бланка 2 НДФЛ – это возможность отследить выплаты, источником которых был не соцстрах, а средства компании. Величину начисленных пособий следует исключить из расчета средней зарплаты.

Если по новому месту работы физ. лицо не предоставит бланк 2 НДФЛ с предыдущего трудоустройства, больничный лист при отсутствии прежней заработной платы рассчитают из установленного законом размера минимальной зарплаты, а это совершенно небольшие суммы, и сотруднику это будет невыгодно.

Для определения дохода сотрудники соцзащиты делят налогооблагаемое вознаграждение за 1 месяц на количество иждивенцев. Если сумма, которая получилась в результате деления ниже прожиточного минимума по району, такому физ. лицу соцзащита перечислит дополнительное пособие.

В случае постановки на учет в центре занятости и получения статуса безработного, физ. лицу будет выплачиваться пособие. Для его расчета также понадобится бланк 2 НДФЛ, из которого можно рассчитать средний заработок за последние три месяца.

Справка для центра занятости на бланке предприятия

От данных о зарплате зависит и сумма социального пособия по безработице. Сведения обязательно потребуют в центре занятости, когда человека ставят на учет с целью поиска нового места работы. Соискатель должен иметь при себе отчет о доходах по форме 2 НДФЛ, который обязаны были дать при увольнении. Однако сотрудники центра попросят заполнить иной образец.

Справка для центра занятости может быть выдана двумя способами:

- На фирменном бланке предприятия;

- на бланке центра занятости.

Если отчетность за работников представляют на бланке предприятия, обязательно указывают следующие данные:

- ИНН, ОКВЭД предприятия работодателя;

- код учета в налоговом органе;

- полностью фамилию, имя и отчество бывшего работника;

- название компании согласно уставным документам;

- сведения о начале и окончании работы физ. лица на данном предприятии;

- среднюю зарплату за последние 3 месяца. Следует указать сведения цифрами и прописью;

- стаж оплачиваемой работы в календарных неделях за год до увольнения;

- указать, сколько сотрудник трудился часов в день, а также количество рабочих дней в неделю при условии полного трудового времени с указанием дат;

- аналогичные данные следует указать для неполных рабочих недель, а также, на основании какой статьи ему установлен такой график;

- если из расчета зарплаты исключаются периоды – даты и причины такого действия;

- лицевой счет физ. лица или иные основания для выдачи документа;

- подписи руководителя и главного бухгалтера, их расшифровки, контактный телефон, печать и дату формирования документа.

Сотрудник центра занятости может предоставить свой бланк для заполнения в организации, рекомендованный Минтруда России 15.08.2016 года.

Рассмотрим данную ситуацию на примере предприятия, в котором работала сотрудница перед обращением в центр занятости:

- Широкова Е.А. работала в компании с 01.10.2009 г. по 25.11.2016;

- режим труда был установлен стандартный – 8 часов в день 5 раз в неделю;

- за весь год до увольнения сотрудница была на больничном один раз с 6 по 14.09.2016 года. Этот период исключается из расчета;

- средняя зарплата за 3 месяца составила 45 тыс. руб. 10 коп.

Для формирования данного документа нет особых требований, не всегда понятно, есть ли необходимость в заполнении лицевых счетов и платежных ведомостей, на основании которых доходы были начислены сотруднику.

Образец документа для данного примера на бланке центра занятости:

Образец документа может быть регламентирован и на региональном уровне. В качестве примера приведем форму справки для г. Москвы, утвержденную 06.11.2014 года, которую могут использовать налоговые агенты данной территориальной принадлежности.

Образец заполнения справки на основании тех же первичных данных о сотруднице, кроме того, в документе есть сведения о неполном рабочем времени согласно ст. 93 Трудового кодекса.

Бланк, утвержденный для г. Москвы, заполнять намного проще, чем образец Минтруда, так как он содержит меньше реквизитов, которые связаны с расчетом среднего дохода сотрудницы.

Если сотруднику нужна справка о зарплате за определенный период с указанием только места работы, должности и начисленных вознаграждений с расчетом средней величины, заполнять 2 НДФЛ не следует.

При необходимости можно самостоятельно посчитать НДФЛ от зарплаты по формуле. Бухгалтер сформирует показатели на фирменном бланке предприятия. Документ подписывается руководителем и главбухом, заверяется печатью и регистрируется в установленном порядке.

Заключение

При начислении пособия по листкам нетрудоспособности по новому месту работы понадобится не только декларация 2 НДФЛ но и отчет о зарплате по форме 182н. Это официальный документ и к его заполнению юридическое лицо должно отнестись со всей ответственностью. Показатели будут приняты к сведению, и с их учетом рассчитаются доходы по больничным листам.

Подоходный налог - вид прямого налога, который уплачивается практически всеми жителями Российской Федерации. Правильное его название, если быть точным - налог на доходы физических лиц, НДФЛ. Это один из немногих видов налогов, которые уплачивают граждане, а не юридические лица.

Отличительная особенность НДФЛ - то, что перечисление этого налога в казну идет в «фоновом» режиме, как и перечисление страховых и социальных взносов. От самого гражданина в большинстве случаев не требуется производить никаких действий по его расчету.

Для абсолютного большинства официально трудоустроенных граждан этот налог автоматически вычитается из зарплаты. Обязанность по его переводу в казну лежит на работодателе. Однако многим людям может потребоваться рассчитать величину своего налога с зарплаты, ренты или других источников дохода, например, чтобы понять, имеют ли они право на налоговый вычет, и для определения экономии при этом вычете.

Стандартные нормативы

Как вычислить подоходный налог? В этом нет ничего сложного. Стандартной налоговой базой для него является любой доход (кроме ряда исключений), получаемый гражданином на регулярной или нерегулярной основе. Разницы между денежной или натуральной (товарами) формой получения дохода с точки зрения закона нет.

Стандартные ставки налога:

Обратите внимание: под резидентом России понимается лицо, имеющее российское гражданство и постоянно проживающее на территории России. Таким образом, резидентами является большинство граждан, кроме тех, кто на постоянной основе живет в другой стране.

НДФЛ имеет различную величину ставки для разных видов доходов. Так, наименьшей ставкой в 9% облагаются дивиденды с акций и других ценных бумаг. Наибольшей - 35% — официально получаемые выигрыши и призы, в т. ч. в лотереях, телевикторинах и т. п.

Существуют также льготные категории населения, имеющие право на уменьшение размера НДФЛ либо денежную компенсацию, переводимую на банковский счет в конце налогового периода. И то, и другое называется налоговым вычетом.

Азы понятия

Уплата в казну определенного процента с трудовых доходов обязательна для всех трудоспособных граждан. Даже имеющие право на различные вычеты не освобождаются от НДФЛ полностью. Более того, с определенной категории работающего населения - а именно тех людей, чей годовой доход превышает определенный уровень - удерживают часть дохода по повышенной ставке, равной 23%.

Справка: с ростом уровня инфляции порог такого дохода поднимается. Так, в 2019 он составил 512 тысяч рублей в год.

Бухгалтерия предприятия юридически не вправе перечислять зарплату работникам, не отправив одновременно в местную ИФНС положенную долю. Но важно знать, что есть ряд доходов, с которых подоходный налог не выплачивается.

В первую очередь это любого рода социальные пособия и компенсации, то есть не те деньги, которые человек заработал, а те, что перевело государство или предприятие в порядке поддержки или обеспечения расходов.

Например:

- пенсия;

- стипендия;

- выплаты безвозмездным донорам (компенсация обеда донорам крови, и т. п.);

- алименты и другая материальная помощь;

- пособие по сокращению;

- пособие по декретному отпуску;

- командировочные.

Классификация вычетов

Вычет - это либо уменьшение размера перечисляемой суммы налога, либо возврат определенной суммы денег. Он выплачивается сотруднику на руки в порядке компенсации части от уплаченного налога. Вычисляется раз в год, действует бессрочно, пока человек трудится на данном предприятии и сохраняет право на льготу.

Согласно текущему законодательству, вычеты классифицируются на:

| Стандартные | Это вычеты на детей. Они дают право на уменьшение налогооблагаемой базы - 1400 рублей на первого и второго ребенка, 3000 - на третьего, в увеличенном размере - на детей-инвалидов. Правом на такой вычет обладают не только родители, но также опекуны или усыновители. |

| Социальные | Они подразделяются на оплату лечения (себя или близких родственников), обучения в средних и высших учебных заведениях, а также на те взносы, которые человек самостоятельно направляет на накопление страховой части своей пенсии. Для получения вычета необходимы доказательства - чеки и оплаченные квитанции. |

| Имущественные | Это вычеты, которые можно получить при покупке квартиры, строительства дома и т. п., то есть при крупных имущественных тратах. |

Обратите внимание: размеры вычетов в большинстве случаев ограничены. Есть верхний предельный порог, например, для вычета на лечение он составляет 120 000 - это предел суммарной стоимости всех чеков на оплату лекарств и врачей, с которых можно требовать вернуть 13%. Исключение - очень дорогое лечение.

Кроме того, нужно понимать, что суммы вычетов на ребенка, указанные в пункте 1 списка - это не те деньги, которые можно получить на руки. Если есть ребенок, то 1400, 3000 или 6000 тысяч рублей в месяц - та сумма, на которую уменьшается налогооблагаемая база, состоящая из средств, которые родитель заработал за год.

Как вычислить подоходный налог, если возникла в этом необходимость?

Общий алгоритм действий в этом случае следующий:

- Определить общую величину полученного дохода, подлежащего обложению НДФЛ.

- Согласно ст. 224 НК РФ, установить применяемую ставку (13% — на зарплату, 35% — на выигрыш в лотерее, и т. д.).

- Разделить суммы всех полученных доходов на источники, и посчитать налог по каждому виду доходов отдельно.

- Полученную сумму округлить до целого рубля.

Эти действия следует производить, только если необходимо точно узнать полный размер уплачиваемого НДФЛ за отчетный период (год), с учетом всех источников доходов - от дивидендов, от продажи имущества, от выигрышей и т. п. Предприятие-работодатель самостоятельно рассчитывает и отчисляет НДФЛ с зарплаты и премии, организация, вручающая выигрыш, самостоятельно делает с него отчисление, налог с дивидендов также перечисляется автоматически.

Общая формула расчета:

Сумма дохода * ставка в процентах = НДФЛ

Порядок расчета

Любой работодатель рассчитывает НДФЛ только с тех сумм на зарплату и премии, которые платит сотруднику лично он. Никакие другие источники прибыль в расчет не берутся.

Лицам, совмещающим работу в разных фирмах, расчеты делаются каждым из работодателей отдельно. При этом должны учитываться все права на налоговый вычет. Но! Сотрудник, обладающий правом на вычет, например, на детей, может получить его только от одного работодателя.

Расчет производится следующим порядком:

- Бухгалтер определяет общий размер базы налогообложения - в нее входят оклад, премии, бонусы, отпускные и оплата больничных.

- Проверяет, имеет ли сотрудник право на вычет - оно подтверждается документом из ИФНС.

- Если право на вычет имеется, то полагающаяся сумма вычитается из общей совокупности дохода, после этого остаток умножается на размер ставки - допустим, 13%.

Уточнения по процедуре

Рассчитывать величину налога можно как вручную, так и с помощью сервисов - онлайн-калькуляторов. Последние имеют встроенные опции, позволяющие не строить длинные формулы, а автоматически применять вычеты и льготы. Это существенно упрощает процедуру.

Вручную и на онлайн калькуляторе

Рассмотрим стандартную ситуацию: слесарь Иванов имеет месячный оклад 18 тысяч рублей, плюс 7 тысяч - совокупность премий (за стаж, качество работы и т. д.). Плюс 13-я зарплата - 20 тысяч рублей.

Итого его ежегодный доход на этом предприятии составляет:

(18 000 + 7 000) * 12 + 20 000 = 320 000 рублей

Это и есть база налогообложения. Она не превышает порога в 512 000 рублей, поэтому не облагается повышенной ставкой в 23% и дает право на вычеты.

У слесаря Иванова есть 2 несовершеннолетних ребенка.

Без применения вычета с него удержат НДФЛ в размере:

320 000 * 13% = 41 600 рублей

Таким образом, на руки он получит 320 000 - 41 600 = 278 400 (суммарно за год).

Это довольно существенная разница.

Но, использовав право на вычет, Иванов может ее уменьшить таким образом:

320 000 - (1400 + 1400) * 12 = 286 400 рублей

Это - размер налогооблагаемой базы с вычетами.

От нее будет рассчитываться налог:

286 400 * 13% = 37 232 рубля

Таким образом, именно эта сумма будет удержана с зарплаты Иванова суммарно за год.

Таким образом, экономия составит:

41 600 - 37 232 = 4 368 рублей

Экономия в месяц - 364 рубля.

Использование сервиса «калькулятор онлайн» позволяет существенно упростить расчеты. Достаточно ввести в него числовые значения и указать права на имеющиеся вычеты. Все остальные вычисления сервис произведет автоматически.

Нестандартные случаи и льготы

К нестандартным случаям и льготам можно отнести, например, ситуацию, когда у ребенка официально только один родитель. В этом случае он - неважно, отец или мать - имеет право на получение фиксированного вычета на детей в двойном размере, а именно 2800 (на первого или второго). При небольшой зарплате такой вычет может дать существенную денежную экономию.

Так, при годовом уровне дохода в 120 000 (зарплата 10 000 со всеми бонусами) применение такого вычета дает следующую экономию:

13% от 120 тысяч = 15 600

Таким образом, на руки родитель за год получает 104 400 рублей.

Но, оформив вычет, он может получить следующую выгоду:

Это уменьшение облагаемой суммы дохода за год.

Таким образом, 13% будут сниматься с:

120 000 - 33 600 = 86 400

И НДФЛ будет удерживаться в размере:

Чистая экономия составит 4368 рублей в год, при небольшой зарплате сумма существенная.

Другим нестандартным случаем можно считать, наоборот, большую зарплату. Если суммарный доход превышает 512 тысяч в год, то он облагается повышенной процентной ставкой в 23%. Такой НДФЛ удерживается с работников, у которых зарплата (вместе со всеми бонусами вкупе) превышает примерно 43 тысячи в месяц.

Примеры по формуле

Стандартная формула расчетов по сути состоит из определения общего размера дохода гражданина, из которой вычитаются все материальные воплощения всех льготв (вычетов), и остаток умножается на процентную ставку, которая определена законом для конкретного случая. Расчеты можно производить любым способом - с помощью специализированных бухгалтерских программ, средств комплекса Excel от Майкрософт, онлайн-калькулятора или просто вручную на листе бумаги.

В качестве примера, дополняющего примеры выше, можно рассмотреть ситуацию с оформлением вычета на троих несовершеннолетних детей.

По закону на первого и второго ребенка полагается вычет в 1400 рублей, на третьего - 3000. Имеется в виду очередность рождения: даже если старшие дети уже выросли, родитель сохраняет право на вычет за 3-го, несовершеннолетнего. Рассмотрим пример получения льготы, если несовершеннолетних - все трое.

У официантки Волковой 3 детей. Она резидент России. Официальная зарплата с бонусами составляет 27 тысяч рублей + отпускные в таком же размере.

Таким образом, ее облагаемый доход составит:

27 000 * 13 = 351 тысяча рублей в год

Это меньше порога, поэтому облагается ставкой в 13%.

Без учета вычетов на детей с нее удержат за год 45 тысяч 600 рублей. Это 3802,5 рубля в месяц, не считая отпускных.

Но при оформлении льготы она получит экономию, которая исчисляется на следующих принципах:

351 000 - (1400+1400+3000)*12 = 281 400 рублей - это облагаемый размер годового дохода

281 400 *0,13% = 36 582 рублей

Экономия составит:

45 600 - 36 582 = 9018 рублей в год

Как правильно вычислить подоходный налог

Человек, которому необходимо самостоятельно высчитать размер НДФЛ для каких-либо целей (например, заполнения декларации), в первую очередь должен точно понимать, с каких сумм он платится, а с каких нет.

Ключевым понятием здесь является понятие дохода - прибыли, которую физическое лицо заработало само, либо получило в результате сделки, выигрыша, доли в бизнесе, ренты и тому подобного. Большинство видов социальной помощи от государства или предприятия доходом не считаются.

Таким образом, при подготовке декларации не стоит учитывать:

- пенсии и стипендии;

- материальную помощь от предприятия (до 4000 р);

- алименты;

- пособие по безработице;

- доплату при сокращении на работе;

- «декретные деньги», и т. п.

Дополнительно можно отметить финансовую льготу для фермеров. Они не уплачивают НДФЛ в течение 5 лет после начала своей деятельности.

Действующее законодательство предполагает обязанность граждан уплачивать подоходный налог со всех видов поступлений, включая оклад за трудовую деятельность. Компания-наниматель выполняет функции налогового агента: определяет сумму бюджетных отчислений и переводит их в государственную казну. Чтобы не допустить ошибок и не иметь проблем с контролирующими органами, бухгалтер организации должен четко понимать, как высчитать НДФЛ из зарплаты.

Правила определения величины подоходного налога регулируются НК РФ: статьи 210, 217, 218-221, 224-226. В нормативном документе прописано, что трудоустроенные граждане должны перечислять в бюджет 13% от следующих видов поступлений:

- заработной платы;

- отпускных и пособий по временной нетрудоспособности;

- регулярных и единоразовых премий;

- денежных подарков, стоимость которых превышает 4 000 рублей.

Организация-наниматель в трудовых отношениях выполняет функции налогового агента: определяет сумму бюджетного платежа и перечисляет денежные средства в казну в установленные законом сроки.

Порядок исчисления НДФЛ

Алгоритм расчета подоходного налога состоит из двух последовательных шагов:

- Определение налоговой базы – суммы трудовых доходов физического лица, подлежащих налогообложению, уменьшенной на размер вычетов, положенных гражданину по законодательству.

- Выбор ставки – зависит от факта резидентства физического лица.

Если за последние 12 месяцев человек находился в РФ более 183 дней (включая выезды до полугода в образовательных и лечебных целях), он считается резидентом, а его трудовой доход облагается по ставке 13%. В противном случае используется повышенная ставка – 30%.

Важно ! Резидентсво определяется на каждую дату перечисления подоходного налога, при его изменении сумма бюджетных обязательств пересчитывается.

Как посчитать НДФЛ от зарплаты: формула

Для определения величины отчислений в бюджет используется формула:

Налог = С* НБ, где

НБ – налоговая база;

С – ставка, выбранная в зависимости от факта резидентства.

Подоходный налог определяется нарастающим итогом с начала года. Для расчета НБ используется формула:

НБ = Д – В, где

Д – сумма доходов с начала года, облагаемых по ставке 13% (для нерезидентов – 30%);

В – сумма вычетов, положенных гражданину по законодательству (стандартного, имущественного, социального).

Для определения величины налога применяется формула:

НДФЛ с начала года = НБ с начала года * 13%.

Для определения размера подоходного налога за текущий месяц используется правило:

НДФЛ за месяц = НДФЛ с начала года – НДФЛ в сумме за предыдущие месяцы.

Важно ! Подоходный налог всегда определяется в полных рублях. Копейки отбрасываются по правилам математического округления.

Как посчитать НДФЛ: пример

Сидорова Е.Л. трудится в ООО «Ромашка» с заработной платой 40 000 рублей. У нее есть несовершеннолетний сын, на которого она получает стандартный вычет в размере 1 400 рублей. В марте Сидорова получила единоразовую премию в размере 10 000 рублей. Как определить сумму подоходного налога, подлежащую оплате в бюджет за март?

Определим НБ с начала года:

НБ = 40 000* 3 + 10 000 – 1 400*3 = 125 800 руб.

Величина налога за период с января по март:

НДФЛ = 125 800* 0,13 = 16 354 руб.

За период с января по февраль с зарплаты Сидоровой удержано подоходного налога:

НДФЛ = (40 000* 2 – 1 400*2)* 0,13 = 10 036 руб.

Значит, НДФЛ за март будет равен:

Налог = 16 354 – 10 036 = 6 318 руб.

Как посчитать НДФЛ от суммы на руки: пример

Зачастую при трудоустройстве работодатель озвучивает сотруднику размер дохода, выдаваемого за вычетом налога. Определить величину отчислений в бюджет помогут две формулы:

Зарплата «гросс» = Очищенная от налога сумма / 87%;

Величина подоходного налога = Сумма на руки* 13% / 87%.

Например, Иванову П.П. озвучили на собеседовании, что в должности старшего инженера он будет получать «чистыми» 50 000 рублей. Как определить оклад «гросс» и сумму НДФЛ?

Для расчета зарплатных начислений нужно воспользоваться формулой:

Зарплата «гросс» = 50 000/ 0,87 = 57 471,26 руб.

Сумма НДФЛ = 50 000* 0,13/0,87 = 7 471,26 руб.

Округляем НДФЛ до целого по правилам математики и получаем 7 471 руб.

Как считать НДФЛ из зарплаты нерезидента?

В общем случае для определения суммы налога из зарплаты нерезидента используется формула:

НДФЛ = НБ * 30%.

Важно учитывать, что для четырех групп нерезидентов при исчислении подоходного налога используется ставка 13%.

Если иностранец работает в России по патенту, из величины подоходного налога, рассчитанного по ставке 13%, следует вычесть НДФЛ, уплаченный авансом при покупке разрешительного документа. Основание для этой операции – уведомление из налоговой инспекции, получаемое в течение 10 дней после письменного запроса от компании-нанимателя.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

НДФЛ – налог на доходы физических лиц – является федеральным налогом прямого характера. Считается одним из ключевых элементов в обеспечении доходной составляющей бюджетной структуры страны, при этом затрагивая интересы всех экономических активных граждан Российской Федерации.

Кто является плательщиком?

Порядок и особенности уплаты регламентируются Налоговым кодексом и 23 главой, в частности. В соответствии с ней определяются плательщики НДФЛ – это физические лица, которые можно подразделить на две категории:

- Являющиеся налоговыми резидентами страны . Ими признаются лица, которые проживают на территории РФ 183 дня в течение года. В данном случае не является важным гражданство – резидентом может быть как гражданин России, так и иностранец. Основное условие – указанный срок проживания. Причем период нахождения не прерывается на выезд за границу для краткосрочного лечения или обучения.

- Не являющиеся налоговыми резидентами страны .

Стоит также учитывать и объект налогообложения – это доход, приобретенный плательщиком НДФЛ за календарный год не только в денежной форме, которая может выступать в отечественной или национальной валюте, но и натуральной, причем тут стоит также учитывать и материальную выгоду:

- Для резидентов – от источников как на территории РФ, так и за ее пределами.

- Для нерезидентов – только от тех источников, которые располагаются в стране.

В статье 208 Налогового кодекса РФ установлены конкретные условия и критерии, касающиеся доходов и источника их получения. В частности, выделяют следующие категории, которые являются объектом налогообложения:

- Заработная плата;

- Вознаграждения, полученные за выполнение трудовой деятельности;

- Доходы от продажи и использования имущества;

- Дивиденды;

- Выплаты по страховым случаям;

- Авторские премии.

Если доходы были получены в иностранной валюте, то перед взиманием обязательного взноса налоговую базу пересчитывают в рублях с учетом курса Центрального банка, который являлся актуальным на дату приобретения доходов.

Кроме того, стоит учитывать еще одну особенность объектов налогообложения, которые формируются в натуральной форме в качестве товаров – в их стоимость дополнительно включаются косвенные налоги.

Порядок расчета

Нужно понимать важность правильности расчетов НДФЛ, так как в противном случае возможны штрафные санкции и претензии от контролирующих служб. Поэтому стоит детально рассмотреть формулу, с помощью которой устанавливается размер НДФЛ, а также разобрать пример определения величины налога.

Порядок расчета регулируется положениями 225 статьи Налогового кодекса Российской Федерации и проходит следующим образом:

- Устанавливается вид и величина всех доходов, которые были получены за налоговый период и подлежат обложению.

- Для каждой категории конкретизируется ставка.

- Определяется налоговая база. В данном случае стоит отдельное внимание уделить факту, согласно которому расчет НДФЛ с использованием нескольких ставок происходит по каждой в отдельности категории доходов. Важно помнить, что налоговая база по приобретениям от долевого участия конкретизируется отдельно от остальных групп, к которым применяют ставку 13%.

Осуществляется расчет НДФЛ по формуле. Полученная величина округляется до полной суммы с пределом в целый рубль. Формула устанавливается 1 пунктом 225 статьи Налогового кодекса Российской Федерации и имеет следующий вид:

Величина НДФЛ=Налоговая база*Ставка налога.

Для определения обязательного взноса в бюджет РФ необходимо сложить все суммы, получившиеся отдельно по каждой категории дохода.

Для лучшего понимания расчетных действий следует рассмотреть пример определения величины налога на доходы физических лиц.

Допустим, что размер заработной платы инженера Алексеева Б.В. в компании «Винот» за январь 2015 года составил 60 тысяч рублей. Специалист использует право на стандартный вычет на единственного ребенка 4 лет через подачу заявления. Организация выступает как налоговый агент, поэтому должна произвести расчеты НДФЛ к уплате за январь. После определения суммы компания «Винот» обязана перечислить взнос в бюджет не позднее дня, который следует за днем выдачи заработной платы.

Итак, за первый месяц 2015 года доход Алексеева Б.В. подлежит обложению соответствующим налогом. В данном случае применяется стандартна ставка – с заработной платы высчитывается 13%. Налоговая база определяется в соответствии с использованием вычета:

60 000 – 1 400=58 600 рублей.

Соответственно, величина налога на доходы физических лиц составит:

58 600*13%=7 618 рублей.

Сумма к уплате именно по НДФЛ отражается в квитанции заработной платы, поэтому каждый человек при желании может ознакомиться с размером налога.

Стоит также учитывать отдельный момент налоговой системы – это вычеты. Они помогают сократить величину обязательного взноса, что позволяет сохранить определенную часть собственного дохода.

Расчет с зарплаты нерезидента

Для большинства резидентов Российской Федерации ставка налога на доходы физических лиц составляет 13%. Что касается нерезидентов, то у них несколько иная цифра процента – обычно равняется 30%.

Отдельно стоит выделить определенные категории работников, которые не являются налоговыми резидентами, но обязательные взносы в пользу государства оплачивают с учетом некоторых нюансов:

- Иностранцы, которые ведут свою деятельность на основании патента на работу;

- Участники ЕЭС – граждане Беларуси, Армении и Казахстана;

- Беженцы из других стран;

- Иностранные специалисты, обладающие высокой квалификацией. Данный статус устанавливается в соответствии с законодательством – есть перечень конкретных занятий. Расторжение или заключение соглашения происходит с соответствующим уведомлением Федеральной миграционной службы.

У рассмотренных групп доходы в виде заработной платы и премии облагаются налогом, как и остальных россиян, по ставке 13%. Что касается компенсаций, материальной помощи и подарков, то НДФЛ составляет 30%.

Важно помнить, что любые выплаты иностранцам, не отраженные в трудовом договоре, исчисляются по стандартной ставке для налога на доходы физических лиц нерезидентов.

Чтобы воспользоваться правом на 13% в качестве беженца, необходимо подтвердить данный статус специальными документами. Пока он действует, ставка остается такой же, как и иных российских налоговых резидентов.

Если работник утратил положение беженца, то дальнейшие условия взимания НДФЛ определяется длительностью нахождения на территории Российской Федерации – ставка устанавливается по общим правилам.

Жители Армии, Беларуси и Казахстана могут использовать 13% – такая возможность определяется положениями международного соглашения, которое обладает большей силой, чем иные правила.

Образец платежного поручения и уплата

Под платежным поручением понимают документ расчетного характера, с помощью которого плательщик перевод определенную часть денежных средств со своего счета в банке. Очевидно, что правильность заполнения играет значительную роль в обеспечении эффективности действий. При первом рассмотрении оформление поручения не представляют каких-либо сложностей. Но зачастую все же возникают мелкие недочеты, которые полностью исключают присвоению документа официального статуса.

В частности, является важным верное заполнение реквизитов документа. Все нюансы можно рассмотреть на представленном ниже образце платежного поручения НДФЛ.

Общая структура документа следующая (сверху-вниз):

- Дата поступления и списания денежных средств;

- Номер документа;

- Реквизиты плательщика и информация о нем, а также сумма к уплате;

- Сведения о банке плательщика и банке получателя;

- Информация о налоговом органе;

- Код бюджетной классификации, тип платежа, налоговый период и номер поручения;

- В конце проставляется подпись и отметка банка.

Перечисление НДФЛ в бюджет проводится либо налогоплательщиком, либо налоговым агентом. От лица, выполняющего эту обязанность, зависит и порядок уплаты.

Если рассматривать процедуру с участием налогового агента, то следует выделить следующие положения:

- НДФЛ исчисляется каждый месяц с нарастающим итогом.

- Срок зависит от способа выплаты заработной платы:

наличными из кассы – не позднее дня, следующего за днем выплаты з/п;

на счета сотрудников – не позднее дня перечисления.

Хоть заработная плата сотрудникам выплачивается два раза в месяц, НДФЛ удерживается единожды – после окончательных расчетов по результатам месяца.

Стоит отдельно рассмотреть также особенности процедуры для лиц, которые самостоятельно исчисляют обязательный взнос в пользу государства:

- Физические лица.

- Индивидуальные предприниматели.

- Лица, занимающиеся частной практикой.

НДФЛ необходимо перевести в бюджет до 15 июля года, который идет за отчетным периодом. Кроме того, ИП и частники обязаны дополнительно уплачивать и авансовые платежи, если было получено соответствующее извещение из ИФНС.

Чтобы максимально точно изучить рассматриваемую область, рекомендуется обратиться к Налоговому кодексу, где все прописано детально.